2023.08.09 【コネクター特集】主要コネクターメーカーにアンケート 電波新聞社まとめ

コネクターメーカー各社は、2023年度もグローバルでの積極的な事業を展開する。23年度コネクター需要は、21年度、22年度と比較すると伸び率が鈍化するものの、「国内」「グローバル」ともに約半数の企業は続伸を予想する。そうした中で、各社は産業機器や自動車、各種インフラ、ウエアラブル端末などの成長分野での事業拡大を目指す。研究開発費や設備投資計画も、積極姿勢が見られる。自社業務への生成AI(人工知能)活用なども徐々に進みつつある。電波新聞社がこのほど、主要コネクターメーカー対象に実施したアンケート調査(回答17社)により浮き彫りになった。

国内、グローバルとも需要「増」

コネクター需要予測

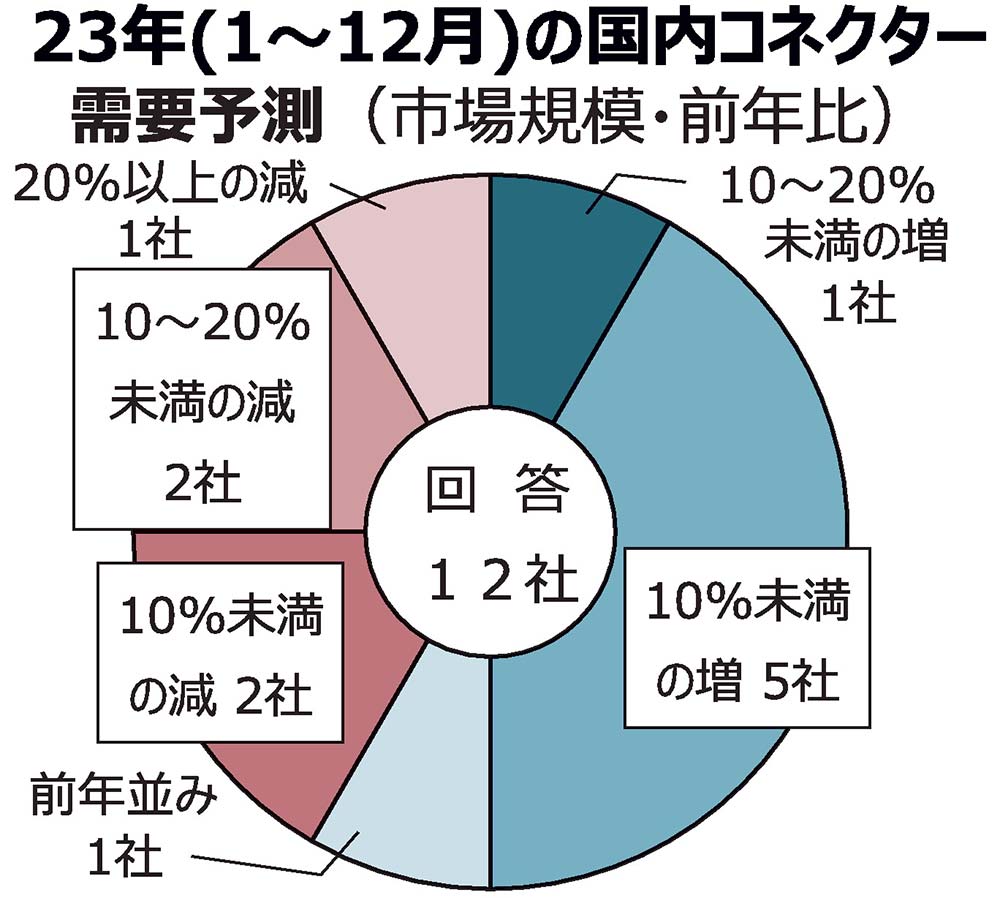

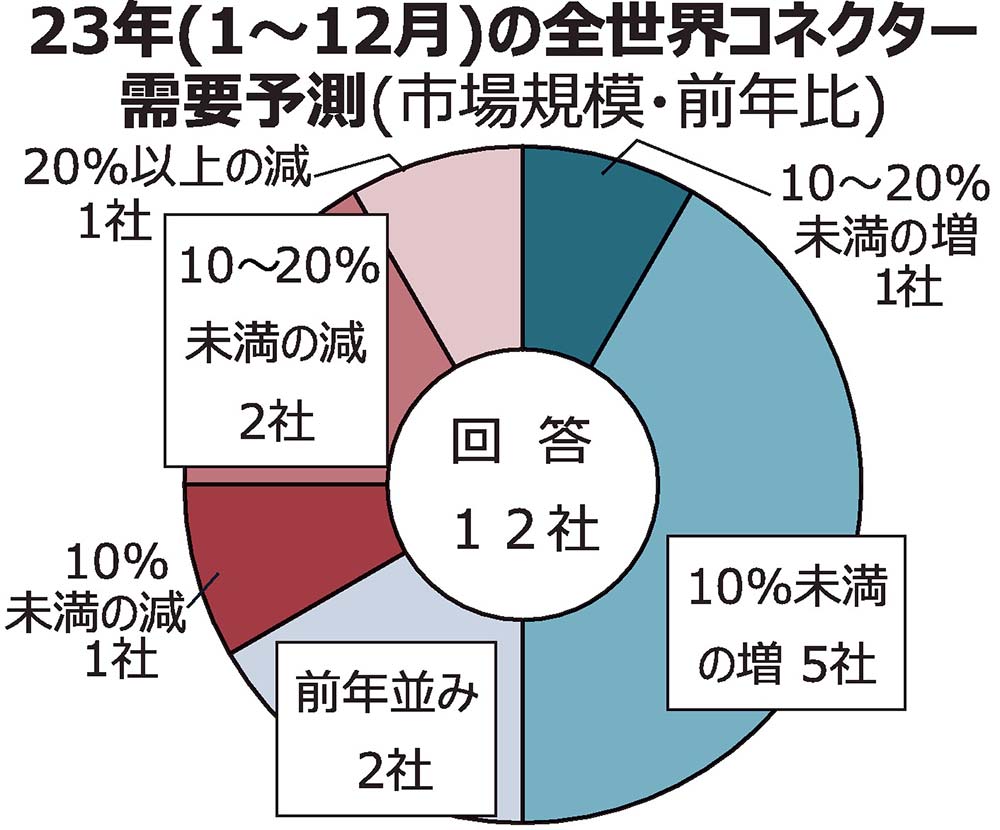

23年(1~12月)の「国内」および「全世界」のコネクター需要予測を聞いた。

「国内需要」では、回答12社中、5割の6社が「増」と回答した。ただし、「2ケタ以上の増」したのは1社にとどまり、逆に「2ケタ以上の減」とした企業が3社を数えた。

「グローバル需要」についても、回答12社中、5割の6社が「増」と回答したが、「2ケタ以上の減」とした企業も3社を数え、「2割以上の減」とした企業も見られた。

コネクターのグローバル需要は、21年、22年と成長が続いた。23年は、年前半は前年同期を下回る低調な市場環境が続いていたが、年央から年末に向けて、緩やかな回復が期待されている。

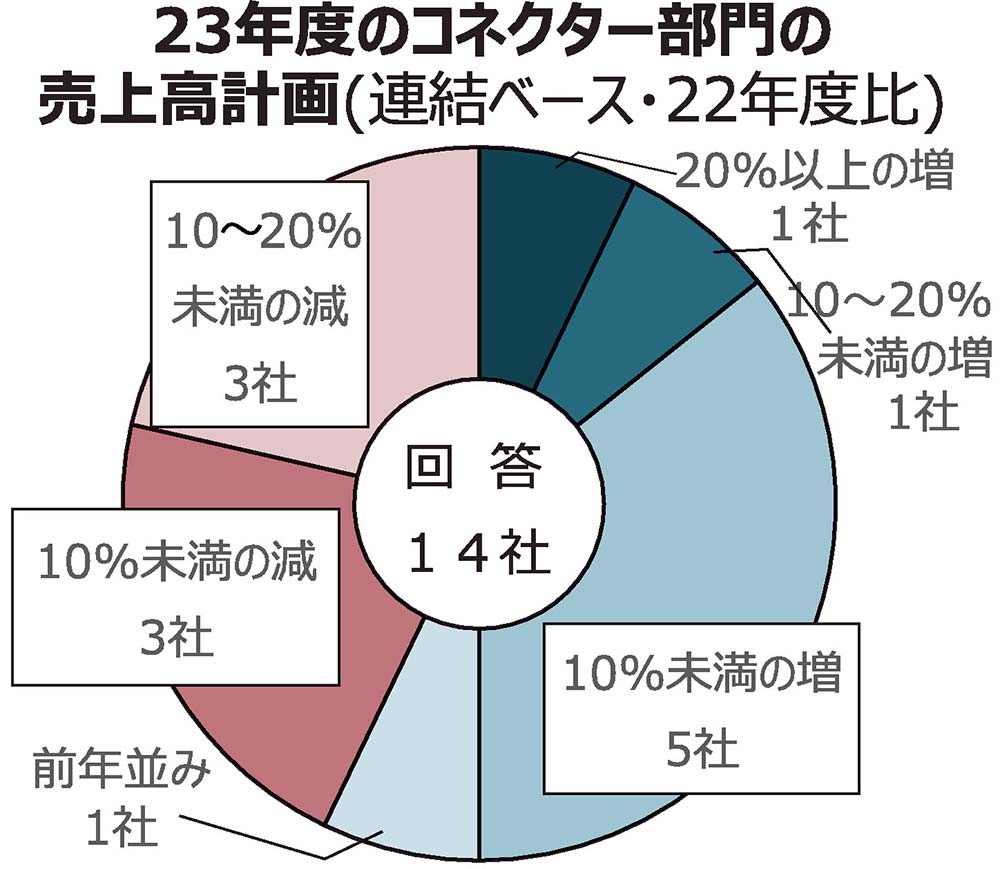

23年度計画、「10%未満の増」最多

コネクター部門の売上高実績・計画

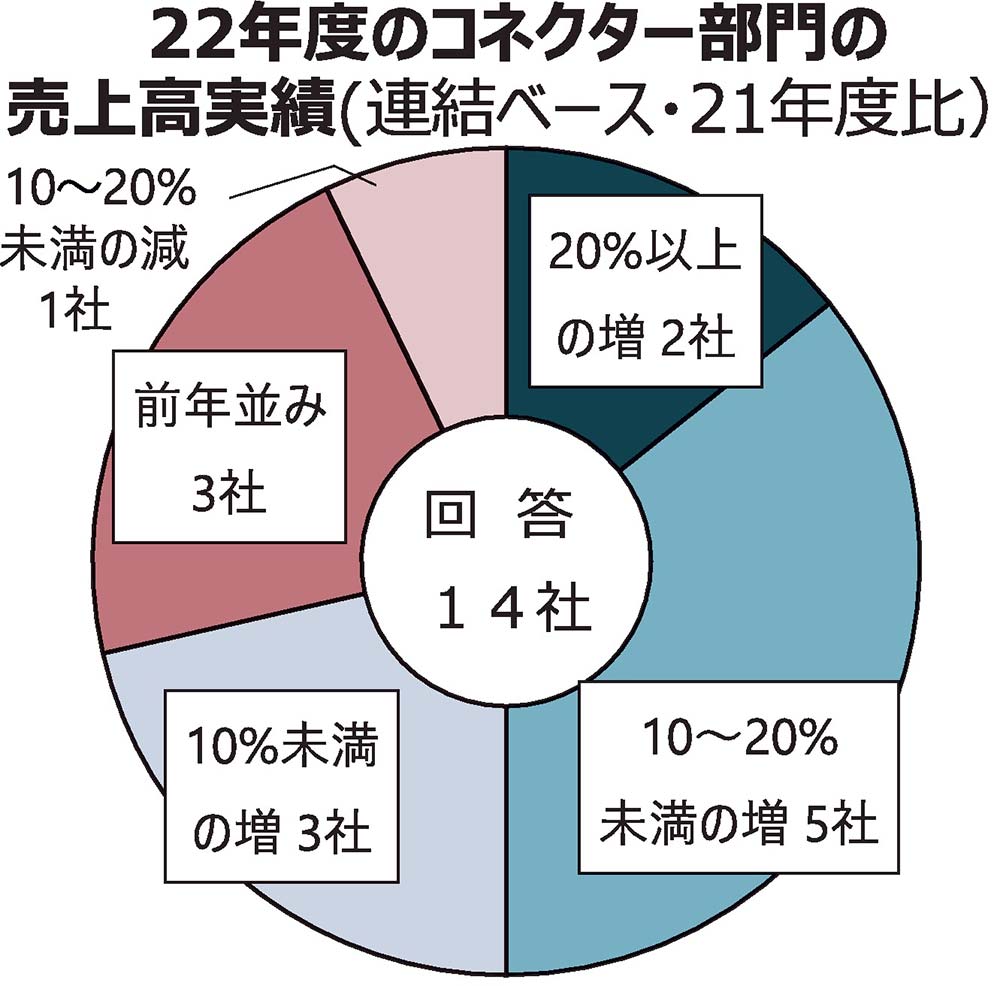

各社のコネクター部門売上高の22年度実績と23年度計画を聞いた。

22年度実績は、回答14社中、最も多かったのは「10%~20%未満の増」とした5社。「20%以上の増」の2社を合わせ、半数の企業が「2ケタ以上の増」と回答した。「減」とした企業は1社のみだった。22年度は、年度後半は受注の鈍化が顕著だったが、年前半の好調な推移と、高い受注残が、各社の売り上げ成長をサポートした。

23年度計画では、回答14社中、最も多かったのは「10%未満の増」とした5社。全体では半数の7社が「増」と回答した。その一方で「減」とした企業も計6社に達し、企業によって売り上げ予想のバラつきが見られている。

全社が「増」以上、「減」はなし

23年度のコネクター部門の設備投資計画

「23年度のコネクター部門の設備投資計画(22年度比)」の質問では、回答11社中、約3分の1の7社が「増」と回答。「2ケタ以上の増」と答えた企業も3社に達し、「減」とした企業が見られなかった。

コネクター各社の設備投資は、10年代半ば以降、高水準が継続している。20年度から21年度前半にかけては、コロナ禍の影響から、不要不急の投資を抑制する動きも一部で見られたが、21年度後半以降は、旺盛な需要や増加する受注残などに対応するため、積極投資が実行された。

直近のコネクター市場はやや弱含みの状況が続いているが、23年度も各社の設備投資意欲は強く、積極投資が実行される見通し。特に、EV関連などの成長分野に照準を合わせた投資拡大や、サプライチェーン強じん化のためのグローバルでのマルチ生産体制構築のための投資などに力が注がれる。

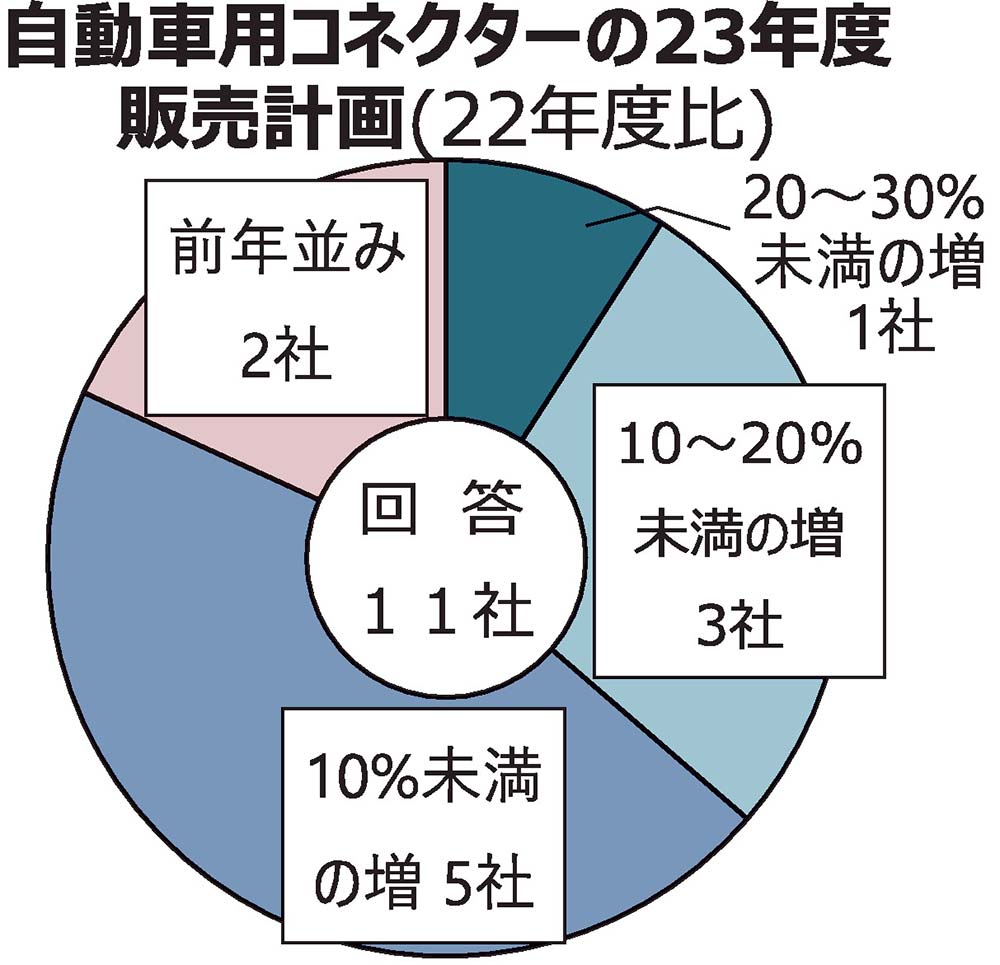

4割弱が「2ケタ以上の増」回答

23年度の自動車用コネクター販売計画

「23年度の自動車用コネクターの販売計画(22年度比)」の質問では、回答11社中、4割弱の4社が「2ケタ以上の増」と回答した。「2割以上の増」とした企業も1社で、「減」とした企業は見られなかった。

車の電子化・電動化は、自動車1台当たりのコネクター搭載数量を大きく押し上げる。直近では半導体不足の解消に伴い、生産台数も欧米や日本を中心に回復傾向にあり、自動車市場は、今年度のコネクター需要拡大のための最大のけん引役として期待が高まっている。

「10%未満の増」が6社、「減」も

23年度の産業機器/インフラ用コネクターの販売計画

「23年度の産業機器/インフラ用コネクターの販売計画(22年度比)」の質問では、回答14社で最も多かったのは「10%未満の増」とした6社。一方、「減」とした企業も計4社に達した。

産機/インフラ市場は、22年は年間を通じて堅調に推移していたが、23年に入ると調整色が強まり、直近でも在庫調整により低調な受注状況が続いているが、在庫調整の進展に伴い、下期に向けて回復への期待が高まっている。

各社は、ロボットやサーボモーター、半導体製造装置、5G基地局、再生可能エネルギー関連などの成長分野に照準を合わせ、積極的な事業を推進する。

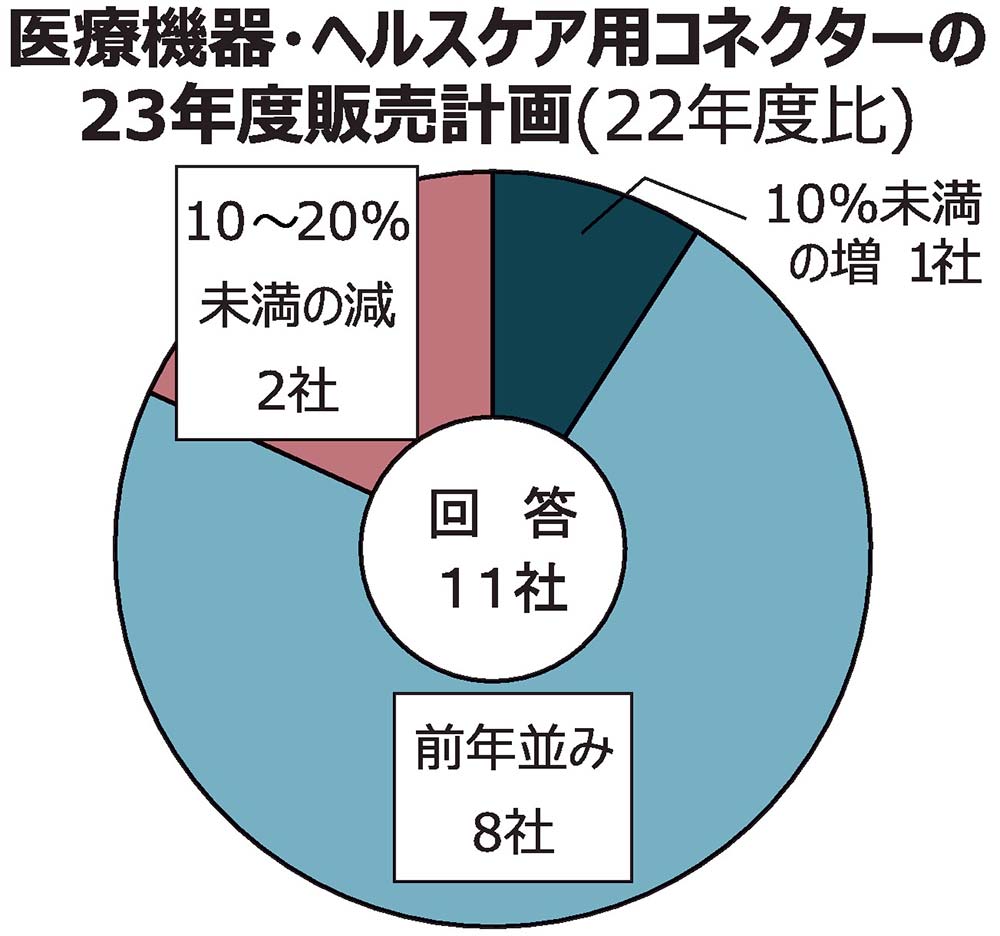

8社が「前年並み」、「増」は1社

23年度の医療機器・ヘルスケア用コネクター販売計画

「23年度の医療機器・ヘルスケア用コネクターの販売計画(22年度比)」の質問では、回答11社中、7割強の8社が「前年並み」と回答した。「増」とした企業は、「10%未満の増」の1社にとどまった。

医療機器・ヘルスケア関連は、中長期の電子部品需要拡大に向けた期待分野の一つとなっている。

20年以降、世界的なコロナ禍の広がりで、通常の医療機器への設備投資はやや抑制傾向が続いていたが、コロナ禍の収束に伴い、今後は徐々に需要が反転していくことが期待されている。

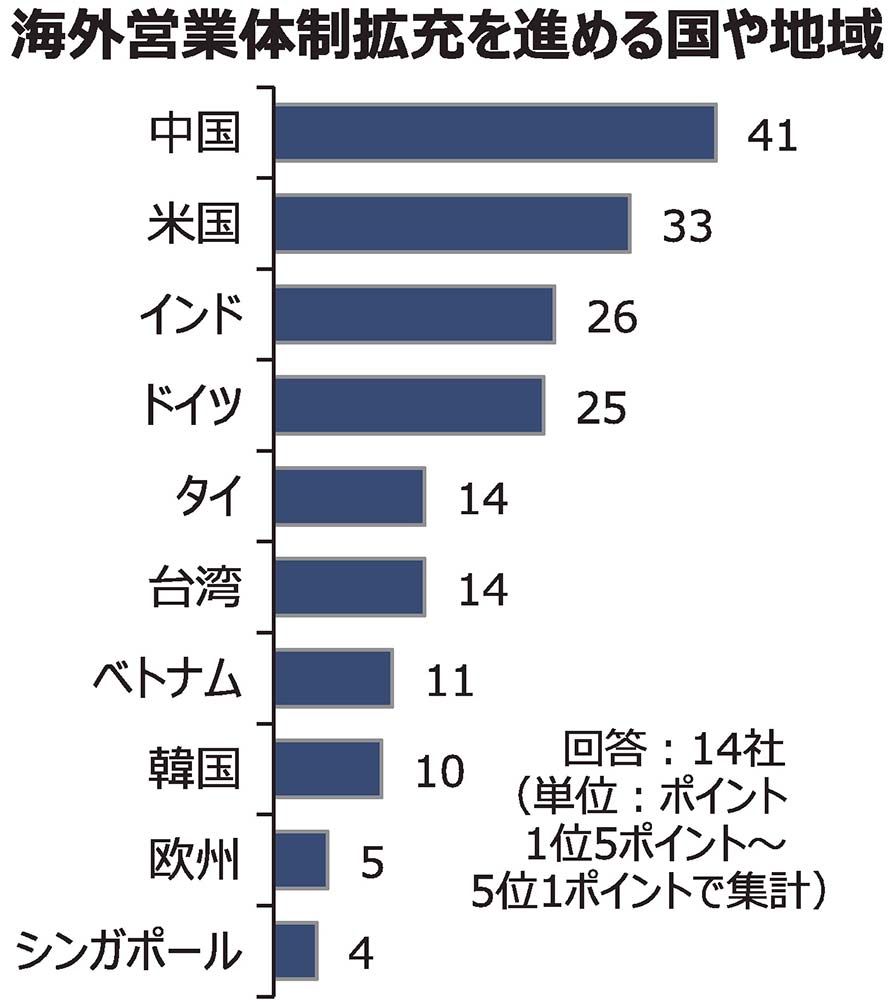

中国、米国、インド、ドイツの順

海外営業体制強化

「海外営業体制拡充を進める国や地域」の質問(複数回答)では、最も多かったのは「中国」の41ポイント。「米国」が33ポイントで続いた。以下、「インド」「ドイツ」「タイ」「台湾」「ベトナム」「韓国」と続いている。

最近は米中摩擦激化に伴うデカップリングの議論なども進んでいるが、コネクターメーカー各社の米中市場重視の姿勢に変化はない。

今後も、米国市場と中国市場での営業活動強化のための拠点の充実化や人材増強などが進む見通し。

加えて、将来の向けて高い市場の成長が期待されるインド市場も重視されている。

最多が「23年12月まで続く」

半導体不足状況の見通し

「最近の半導体をはじめとする部品不足はいつごろまで続くと考えているか」の質問では、回答13社で、最も多かったのは「23年12月まで続く」とした3社だが、「25年以降も続く」と答えた企業もあり、バラつきが見られた。「すでに解消した」は1社のみだった。

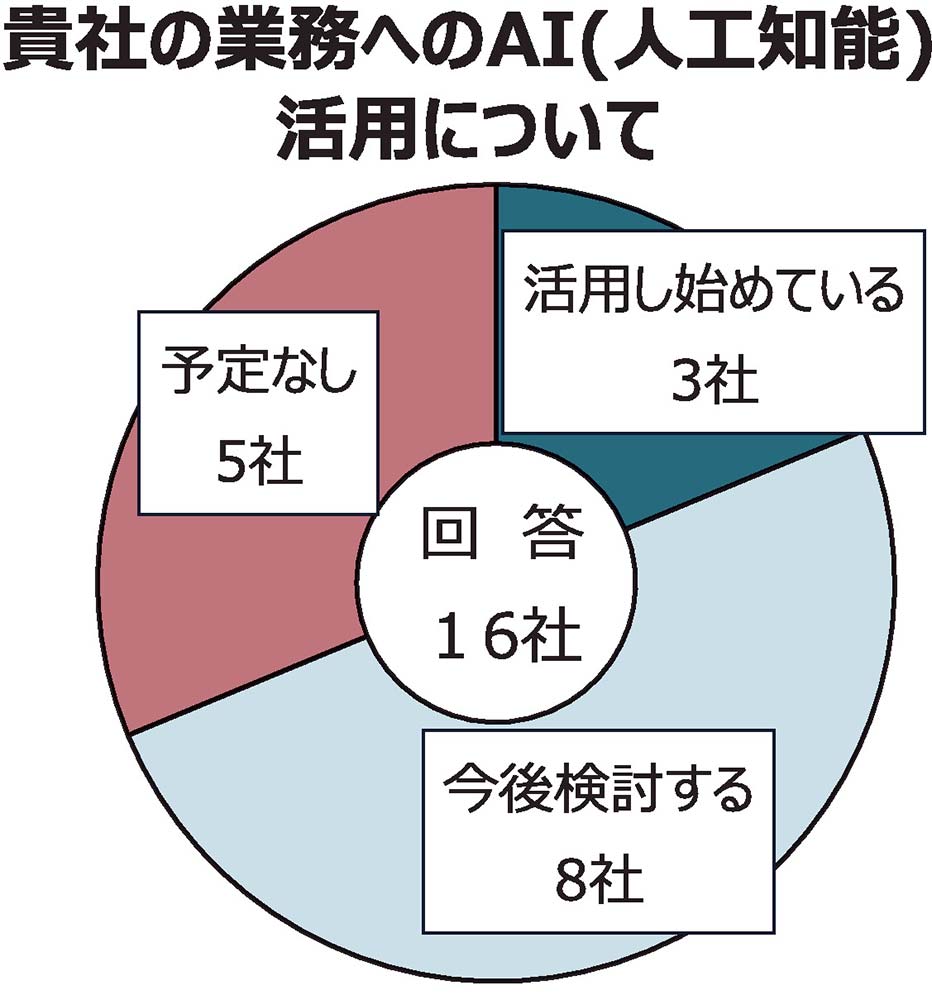

「今後検討」8社、「活用開始」3社

自社業務へのAI活用

自社の業務へのAI(人工知能)の活用状況や今後の計画を聞いた。

「業務へのAI活用について」の質問では、回答16社で「活用し始めている」と答えたのは3社。最も多かったのは「今後検討する」と答えた8社だった。

具体的な活用用途についての質問では、「マーケティングオートメーション」「機械翻訳エンジン」などの回答が得られた。

「業務の生成AI活用について」の質問では、回答15社で「活用をし始めている」と答えたのは1社だが、「活用準備を進めている」とした企業も2社見られた。「今後検討する」と回答した企業も6社となっている。

アンケート回答企業一覧

▽イリソ電子工業▽SMK▽オータックス▽京セラ▽ケル▽小峰無線電機▽サムテックジャパン▽TE Connectivity▽七星科学研究所▽日本航空電子工業▽日本端子▽ハーティング▽ヒロセ電機▽ホシデン▽本多通信工業▽山一電機▽ヨコオ。(17社/五十音順)