2023.12.01 電子部品メーカー主要40社の中間決算 7割以上が営業減益または営業赤字計上 生成AI関連など新たな需要に期待

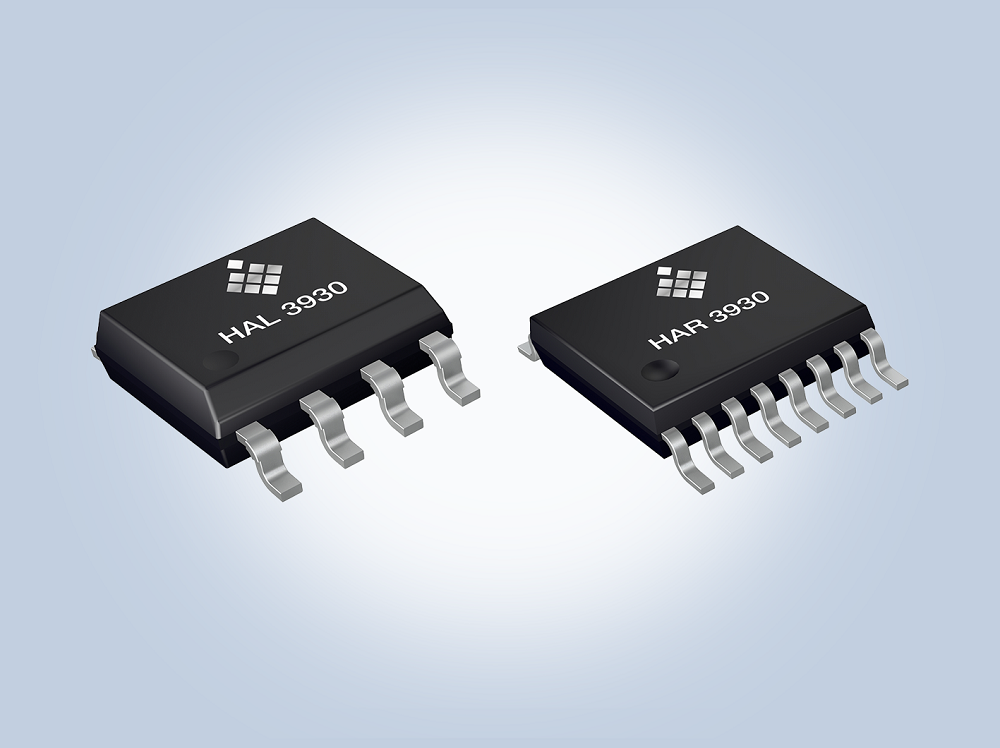

車載・産機用の3D位置検出センサー

顧客在庫調整長期化や中国需要低迷が影響

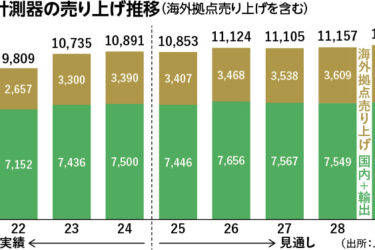

電子部品市場の調整局面が続いている。電子部品メーカー主要40社の24年3月期連結第2四半期累計業績(4~9月)は、全体の7割強の29社が営業減益または営業赤字計上の厳しい内容となった。自動車関連は堅調だったが、スマートフォンやノートPC等のICT端末、FA産業機器、半導体製造装置、データセンター向け需要が低迷した。地域別では、中国経済の停滞が各社の業績に影響を与えた。

40社の中間決算は、売上は為替の円安による輸出売上増大や、高水準だった受注残の消化などにより、前年同期比増収を確保した企業が17社に達したが、営業損益は減益が25社、営業赤字が4社となり、前年同期比で3割以上の減益となった企業が18社に達した。経常利益は減益が28社、当期純利益は減益または赤字が計33社に達し、増益または黒字転換は7社にとどまった。

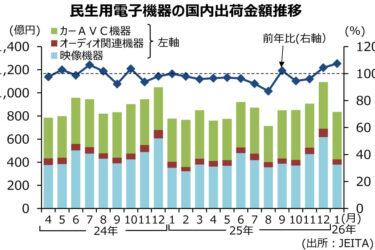

分野別売上は、車載は、半導体調達難の緩和で自動車の挽回生産が進んだことや、EV/ADAS関連がけん引し、期初の想定を上回った企業が多い。一方、民生向けは、巣ごもり需要の反動や中国市場の低迷により、スマートフォンやノートPC向けなどの需要が低調に推移。スマホ向けは、中華系の低迷に加え、米アップルや韓国サムスン電子のハイエンド機種向けもやや想定を下回った。産業機器・設備関連も、顧客在庫調整の長期化や半導体投資の一部先送りなどにより低迷した。データセンター関連需要も、欧米等での投資抑制が影響した。

このため、各社の中間決算は、車載売上比率が高い企業は比較的堅調だった一方、産機や半導体関連、HDD関連、中国スマホ向けの売上比率が高い企業では厳しい結果となった。これらを反映し、通期予想についても、上方修正企業と下方修正企業がそれぞれ相次いだ。

収益面では、円安が追い風となったが、稼働率低下や、原材料・エネルギーコスト高止まり、グローバル人件費の上昇、インフラコストの上昇などもコスト増要因となった。スマホ市場でのローエンドモデルへのシフト傾向もプロダクトミックス悪化につながった。

各社の2Q(7~9月)業績は、全体としては当初の想定を上回った企業も少なくないが、下期の事業環境については不透明さが指摘されている。特に産機関連市場に関しては、顧客在庫過多により、「下期いっぱいは在庫調整局面が続く」と予測する企業が多く、DC関連需要も当面は低調さが継続する見通し。スマホやノートPCの需要は、下期も回復傾向が見込まれるが、「回復速度は緩やかなものにとどまる」と予想されている。

車載は下期以降も挽回生産の進展により堅調に推移する見通し。米国UAW(全米自動車労働組合)によるストライキ長期化の影響も軽微にとどまる見通し。車載分野でも一部のTier1等で在庫調整の動きが見られているが、車載用電子部品需要は24年度に向けても着実な成長が予想されている。

足元では調整色の強い電子部品市場だが、各社の中長期での電子部品需要拡大への見方に変化はない。24年度以降に向けては、生成AI関連での半導体製造装置需要拡大や、サステナブル関連等での新たな需要創出による部品需要活性化も期待されている。また、部品各社の販売価格適正化の取り組みも徐々に進展している。

今年度通期の連結業績予想は、40社中、売上高は4割強の17社が増収を計画。営業利益は増益予想は10社にとどまるが、うち7社は2ケタの増益を計画する。

(4日付電波新聞/電波新聞デジタルで詳報します)