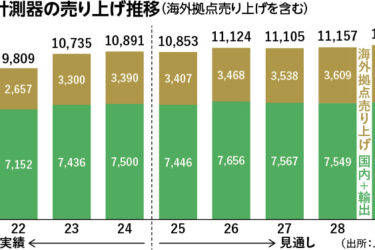

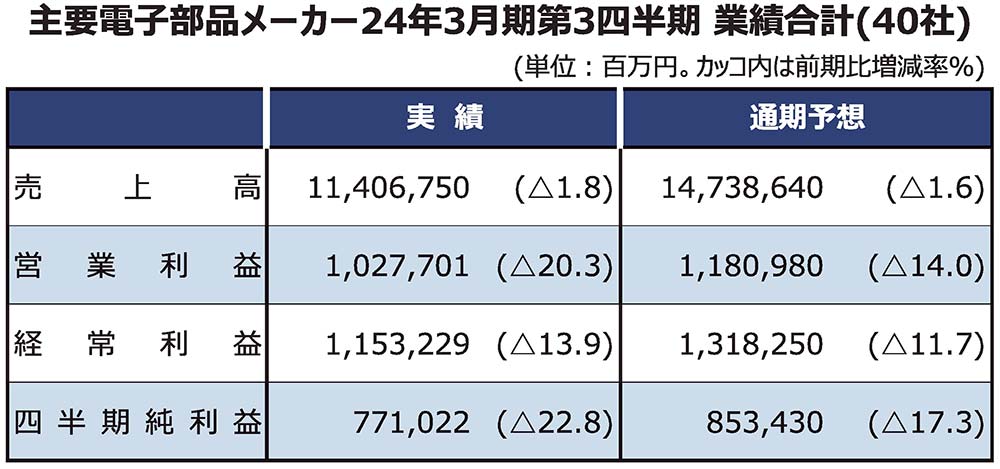

2024.02.22 電子部品メーカー40社 連結第3四半期累計決算 在庫調整長期化で厳しい結果に

導電性高分子ハイブリッドアルミ電解コンデンサー

電子部品市場の調整局面が長期化している。電子部品メーカー主要40社の24年3月期連結第3四半期累計業績(23年4~12月)は、全体の8割の企業が営業減益または営業赤字計上の厳しい内容となった。自動車関連は比較的堅調だったが、ノートPCやスマートフォン等のICT端末、FA/産業機器、半導体製造装置向けなどの需要低迷が継続した。地域別では、中国経済の停滞が各社の業績に悪影響を与えた。

40社の4~12月期業績は、売上高は約3分の1の14社が前年同期比増収となったが、営業損益は減益が30社、営業赤字が2社となり、前年同期比で2割以上の減益となった企業が26社に達した。当期純利益は減益または赤字が計35社と全体の87.5%に達し、うち6社が赤字を計上した。

売り上げについては、円安による輸出売上拡大や、前期からの高水準の受注残、昨年度上期は中国ロックダウンの影響があったこともあり、前年同期並みを維持した企業も多いが、受注は総じて低調な推移が続いた。

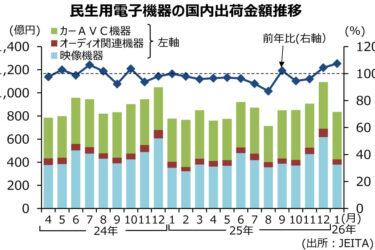

分野別では、車載売上は、半導体調達難の緩和で日米を中心に自動車の挽回生産が進んだことや、EV(電気自動車)/ADAS関連などがけん引し、前年同期実績を上回った企業が多い。一方、産業機器・設備関連向けは、サプライチェーンでの在庫過多などから想定以上に顧客在庫調整が続いており、3Q(23年10月~12月)も計画値を下回った企業が多い。半導体製造装置向けも低調さが続いた。民生系も、巣ごもり需要の反動や中国市場低迷により、ノートPCやスマートフォン向けなどの需要が低調に推移した。

このため、各社の4~12月期決算は、車載売上比率が高い企業は比較的堅調だが、産機や半導体関連、ICT関連、中国スマホ向けなどの売上比率が高い企業では厳しい実績となっている。特に、産機や民生系の回復が下期10月以降も鈍いことから、通期予想を下方修正した企業も相次いだ。

収益面では、為替の対ドルの円安が追い風となったが、稼働率低下、原材料価格の高止まり、グローバル人件費上昇、インフラコスト上昇などが利益押し下げ要因となった。さらに、中国スマホ市場での低価格機シフトや、中国EV市場での競争激化も部品各社の収益性低下につながっている。

足元の部品受注状況も、非車載分野では低調さが続いている。特に産機・設備関連は、サプライチェーン在庫が解消されるまではスローな状況が続く見通しで、今年度3Qまたは4Qが需要の底になるとみる企業が多い。ノートPCや中国スマホ向けの部品需要は、在庫調整が一段落し、4Q(24年1~3月)以降、徐々に回復する見通しだが、中国経済の弱さもあり、回復は緩やかとなる見込み。

一方、24年度の電子部品市場は反転上昇が期待されている。ADAS/EV関連をけん引役に車載用部品の成長が見込まれるほか、調整が続いた産機・設備関連需要も、「24年後半には回復に向かう」と予測する企業が多い。半導体関連需要も年後半に向けて成長回帰が予想されている。一方で中国経済の回復時期が見通せないことが、新年度に向けた不透明要因となっている。

今年度通期の連結業績予想は、39社中、売上高は13社が増収を計画。営業利益は増益予想は7社にとどまるが、うち4社は2ケタ増益を見込む。当期純利益は8社が増益を計画するが、赤字予想も5社を数える。

(26日、電波新聞/電波新聞デジタルで詳報)